은행 및 기타 예금취급기관의 자금세탁 특징은 다음과 같다.

전자자금이체

전자자금이체 정의 : 자동어음교환시스템, 인터넷뱅킹, 스마트뱅킹 등을 통해 전자적 수단으로 시작되는 자금의 이전을 말한다.

전자자금이체 특징

- 국가 내 국가 간 발생 가능

- 가장 빠른 자금 흐름

- 많은 거래 건수

전자자금이체의 자금세탁 위험

자금세탁 사이클 중 단계 : 2단계 Layering에 활용

RDC(원격 예금기기)

RDC(Remote deposit capture) 원격 예금기기의 정의 : 고객이 수표를 스캔하여 은행에 스캔된 수표 이미지를 전송하여 입금하는 방식

RDC 원격 예금기기의 특징

- 입금 및 결제 프로세스 간소화

- 환거래 뱅킹 서비스에서도 사용 증가 추세

- 사기에 관련될 위험이 높음 : 변조된 수표 결제 등

- 결제된 항목 검토 시 사람의 개입최소화로 인한 잠개적인 사기 지표 식별력 감소

- 사기의 결과에 대한 사후 인지(사전탐지 어려움)

RDC 원격 예금기기의 자금세탁 위험 통제

- RDC 처리를 모니터링 및 사기방지시스템과 통제절차로 통합

- 모든 신규상품에 적용

- 모니터링 지침 마련 및 적용(고객 능력에 맞는 한도, 수취인없는 수표번호, 사기 모니터링 등)

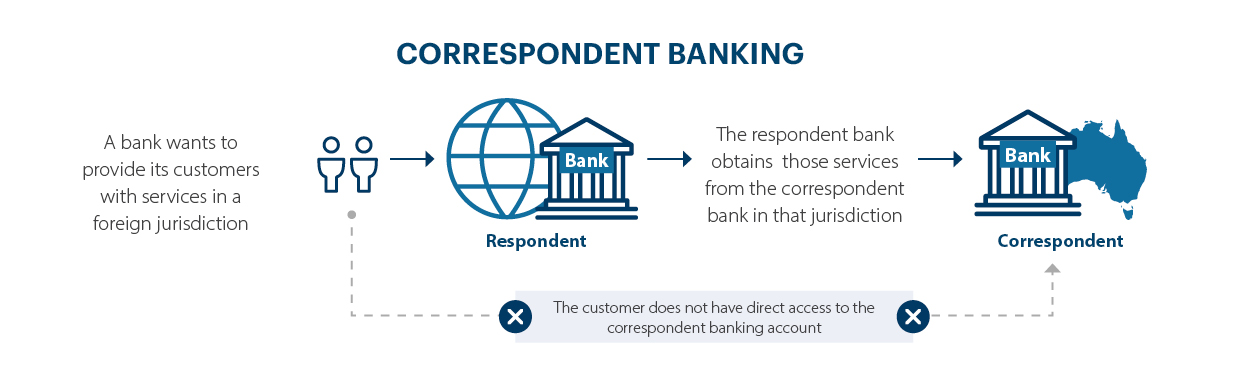

Correspondent Banking Relationship(환거래 계약)

환거래 계약이란 국제간 환거래 은행과 환거래 요청은행이 금융상품 및 서비스의 제공과 수수를 위해 관계를 수립하는 것을 말한다.(금융정보분석원, 자금세탁방지제도의 이해)

‘Correspondent banking relationship’ is a financial institution (the correspondent) providing banking services to another financial institution (the respondent) in another country.

- 환거래요청은행(Correspondent Bank)

- 환거래은행(Respondent Bank)

환거래은행업무 (Correspondent Banking)의 위협

- 금융거래 대행으로 환거래 은행이 고객정보 및 거래 목적 등에 대한 확인이 어려움

- 실제 당사자에 대한 정보를 가지고 있지 않기 때문에 의심스러운 거래를 식별하기 더 어려움

- 대형 국제은행이 환거래요청은행으로 이용되는 경우가 많음.

- 환거래요청은행(Correspondent Bank)의 위협

- 환거래은행(Respondent Bank)에 적용되는 감독 제도 수준 및 효과 판단이 어려움

- 환거래은행(Respondent Bank)의 AML통제 효과를 판단하기 어려움

- 중복계좌(Nested Account)를 이용한 익명거래 가능성이 있음

중복 계좌(Nested Account)

중복 계좌는 외국 금융 기관이 다른 외국 금융 기관에 속한 미국 특파원 계정(Correspondent Account)을 통해 운영하여 미국 금융 시스템에 액세스할 때 발생합니다. 미국 은행이 외국 환거래 금융 기관 고객이 제3자 외국 금융 기관에 이러한 액세스를 제공하고 있다는 사실을 모르는 경우 이러한 제3자 금융 기관은 미국 금융 시스템에 대한 익명의 액세스 권한을 효과적으로 얻을 수 있습니다(Nesting). 허용되지 않는 중첩 활동 및 기타 우려 활동은 외국 금융 기관이 알려진 사업 활동이나 이해 관계가 없는 관할 구역으로의 거래 및 고객 기반 또는 자산 규모를 고려할 때 총 거래량 및 빈도가 외국 금융 기관의 예상 활동을 크게 초과하는 거래로 특징지어질 수 있습니다. 미국 은행은 또한 은행이 고위험으로 지정한 법인과의 중첩 된 계좌 거래에 집중해야합니다.

(https://bsaaml.ffiec.gov/manual/RisksAssociatedWithMoneyLaunderingAndTerroristFinancing/02 번역결과)

PTA(대리지불계좌)

PTA(대리지불계좌)의 정의 : 환거래은행의 고객의 경우 이용은행의 거래를 청산하지 않고, 환거래 계좌를 통해 전신송금, 입출금, 당좌계좌 유지를 포함하는 거래를 수행

PTA( Payable-Through Account )는 미국에 있는 은행 기관 이 다른 기관, 주로 외국 은행의 고객에게 수표 작성 권한을 확장 하는 데 사용하는 요구불 예금 계좌 입니다. PTA 계좌는 계좌를 제공하는 은행이나 기관이 최종 고객을 자신의 고객과 동일한 수준의 조사 대상으로 삼지 않을 수 있기 때문에 은행 규제 기관의 우려 사항입니다. 외국 금융 기관은 "통과" 또는 "통과" 계정이라고도 하는 PTA를 사용하여 고객에게 미국 은행 시스템에 대한 액세스를 제공합니다. 일부 미국 은행, Edge 및 계약 회사, 외국 금융 기관의 미국 지점 및 대리점(총칭하여 미국 은행)은 이러한 계정을 외국 금융 기관에 서비스로 제공합니다. 법 집행 당국은 자금 세탁 및 기타 불법 활동의 위험이 적절하게 통제되지 않는 PTA에서 더 높다고 밝혔습니다

(위키백과)

대리지불계좌의 특징

- 무한대의 하위 계좌소유자 보유 가능

- 환거래요청은행(Correspondent Bank)에서 식별 하위 계좌소유자 식별 누락 가능성

환거래요청은행(Correspondent Bank)의 대리지불계좌의 위험

은행 감독 및 라이센싱 법률이 취약하거나, 초기 단계인 역외 금융서비스센터에서 라이센스를 받은 외국 금융회사와의 PTA

환거래요청은행이 환거래은행을 단독 고객으로 간주하여 고객확인의무(CDD) 규정 및 절차를 환거래은행의 고객에게 적용하지 않는 PTA 계약

하위 계정 소유자에게 통화 입출금 권한이 있는 PTA 계약

환거래은행(Respondent Bank)의 자회사, 대표 및 기타 사무소와 함께 사용되는 PTA로, 환거래은행(Respondent Bank)의 관리, 감독의 대상이 되지 않고 지점과 동일한 서비스를 제공할 수 있음.

Concentration Account(집중계좌)

집중계좌(Concentration account)의 정의 : 같은 날에 일어난 은행 내의 고객의 거래처리와 결산을 용이하게 위해 개설된 내부 계좌임.

유사명칭

- 특별사용계좌(Special use)

- 옴니버스(Omnibus)

- 정산계좌(Settlement)

- 미결산계좌(Suspense)

- 일중계좌(Intraday)

- 스윕계좌(Sweep)

- 수금계좌(collection)

집중계좌의 활용

- 프라이빗뱅킹, 신탁 및 수타계좌, 자금이체 및 해외계열사의 거래를 용이하게 하는데 사용됨.

전자자금이체의 자금세탁 위험

- 이름, 거래금액, 계좌번호 같은 고객 식별정보가 금융거래와 분리되는 경우 발생할 수 있음.

- 분리가 일어나면 감사 추적이 손실디고 계좌가 오용되거나 부적절하게 관리될 수 있음.

집중계좌 활용 시 자금세탁방지 업무 유의사항

- 총계정원장 약식전표에 이중 서명요구

- 집중계좌에 대한 고객의 직접적인 접근 제한

- 고객 계좌 명세서 상 고객의 거래 포착

- 집중계좌에 대한 고객 인지 또는 직원을 통해 집중계좌로 직접 거래 수행 권한 금지

- 고객의 집중계좌에 대한 인지 차단

- 고객이 직원을 통한 집중계좌 거래 지시 권한 부여 제한

- 고객 식별정보 보유

- 거래와 무관한 개인 계좌의 수시 조정

- 불일치 해결 프로세스 확립

- 반복되는 고객의 이름 식별 및 모니터링

'공인자금세탁방지전문가(CAMS)' 카테고리의 다른 글

| 신용협동조합(주택금융조합)의 자금세탁 특징 (0) | 2022.12.07 |

|---|---|

| 은행 및 기타 예금취급기관의 자금세탁 특징 下 (0) | 2022.12.07 |

| 자금세탁 방법 유형 (0) | 2022.12.06 |

| AML/CFT 컴플라이언스 프로그램 및 책임 (0) | 2022.12.06 |

| 자금세탁의 경제적 영향 및 사회적 영향 (0) | 2022.12.06 |